Existe confusión en torno a qué tipo de empresa tiene más sentido para las startups latinoamericanas. Los fundadores, VCs e incluso los abogados pueden tomar decisiones que pueden costar más de $100 millones si se equivocan.

Esta publicación es el resultado de invertir en más de 80 nuevas empresas, de más de 15 países latinoamericanos, desde 2014 a través de Magma Partners , y de hablar y trabajar con innumerables abogados en Latinoamérica, Estados Unidos, Reino Unido, Europa y múltiples jurisdicciones offshore. Escribí una versión de esto que he estado compartiendo de manera interna con los fundadores de los portafolios de Magma Partners y decidí compartirlo abiertamente con la esperanza de que los fundadores se ahorren tiempo y dinero, y sean más invertibles.

Hay esquemas bastante claros que la mayoría de las startups latinoamericanas deberían seguir. Sin embargo, el caso de cada startup es diferente, y cada fundador debe tener asesoría legal de un abogado y asesoría fiscal de un contador con experiencia relevante en capital de riesgo de Estados Unidos y América Latina antes de seguir esta guía o las ideas de cualquier otra persona.

Para ser claros, esto no es un consejo legal o fiscal. Siempre debes trabajar con un abogado y un contador cuando pienses en estructuras corporativas. El dinero que gastarás en obtener buenos consejos te permitirá ahorrar cientos de miles o incluso cientos de millones de dólares en el futuro. No puedo enfatizar esto lo suficiente. No te limites a seguir estas pautas. Tu situación es única. Habla con un abogado y un contador con experiencia.

Empecemos con una historia. Brian Requarth, cofounder de Vivareal y Latitud tuvo una gran salida en el 2020. Su estructura corporativa le costó a él y a sus inversionistas $100M:

En los primeros días de una startup, el dinero es escaso y es común tomar atajos. Creé una LLC de California para mi empresa, gracias al consejo de mi contador local. Él no tenía experiencia alguna en VC o Latinoamérica.

Más tarde, contraté a un bufete de abogados en mi ciudad natal, que tampoco tenía experiencia en VC, lo que me aconsejaron fue crear una C-Corp, lo cual parecía un buen consejo en ese momento.

Nos dimos cuenta más tarde de que a pesar de que nuestro negocio no tenía operaciones en Estados Unidos, estaríamos sujetos a pagar impuestos en caso de una salida (o compra). Habíamos levantado dinero de capital de riesgo y en este punto reestructurar la empresa tenía un costo prohibitivo

Más adelante nos fusionamos con nuestros competidores. Retuvimos a los mejores abogados y contadores para que nos ayudaran a hacerse cargo del complejísimo acuerdo de la fusión. El acuerdo nos llevó una increíble cantidad innecesaria de tiempo y esfuerzo, debido a nuestra estructura original. Pero finalmente se nos ocurrió una solución que pensamos que funcionaría.

Cuando terminamos la fusión con OLX Brasil, firmamos un Term Sheet, pero durante el Due Diligence, ellos optaron por comprar nuestras entidades locales porque veían nuestra reestructuración como un gran riesgo. Pagamos millones de dólares a abogados y contadores para hacer este trato.

Finalmente completamos la transacción, pero nuestra compañía pagó más de $100 millones para el gobierno de los Estados Unidos a pesar de que nuestro negocio tenía cero ingresos en los Estados Unidos.

Via https://twitter.com/brianrequarth/status/1345063197146017798 Lightly edited for clarity.

La historia de Brian solamente es única en dos aspectos:

- Los $100 millones en impuestos que pagó su empresa son sumamente altos porque fue muy exitoso.

- Él está dispuesto a compartir su historia públicamente

Conozco muchas otras empresas latinoamericanas que han pasado por esta pesadilla, que terminaron pagando millones de dólares al gobierno de Estados Unidos, a pesar de que nunca tuvieron clientes estadounidenses, operaciones en Estados Unidos o incluso que no hayan pasado tiempo en Estados Unidos. O bien, gastaron cientos de miles o incluso millones de dólares en abogados y contadores que intentaban arreglar sus estructuras originales.

En resumen

No seas raro

No des a los inversionistas una razón más para negarse a invertir en tu negocio. Elige una de las estructuras que los VC´s entiendan y con las que se sientan cómodos.

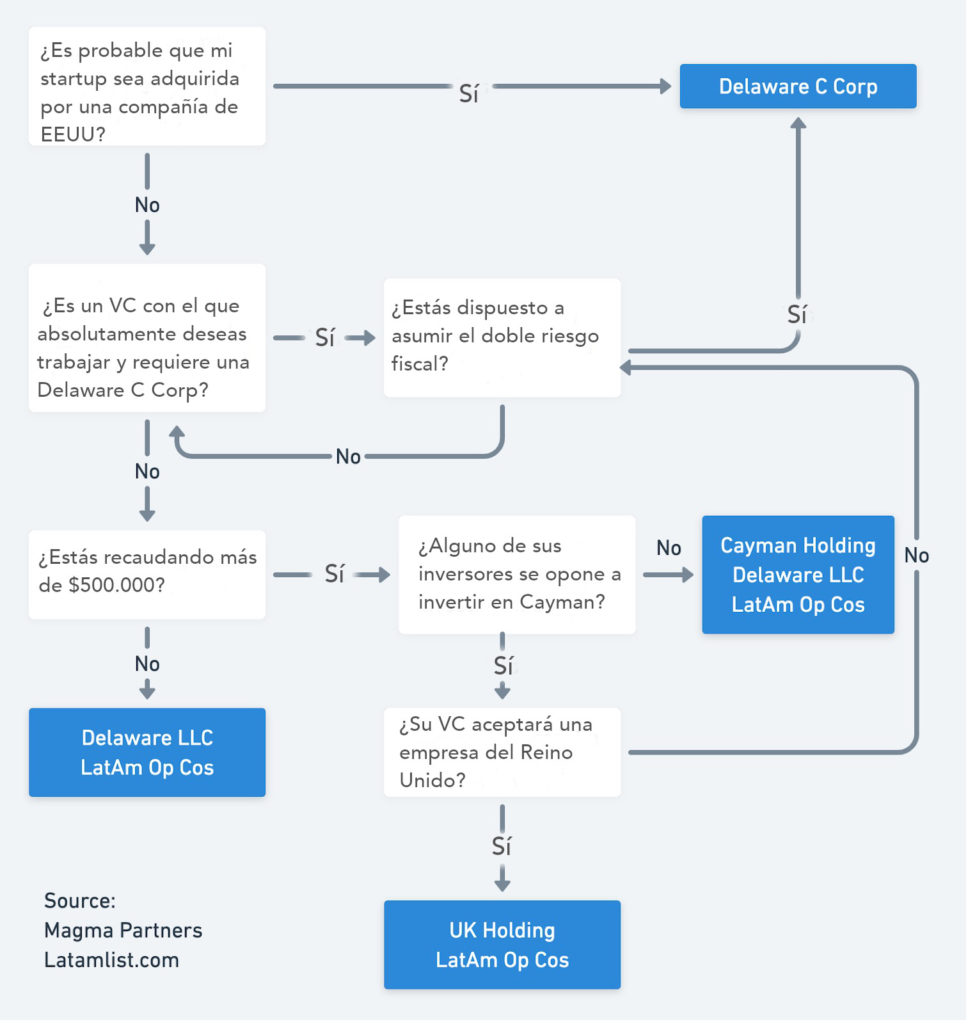

Delaware C Corp si:

Tu startup tiene como objetivo el mercado de los Estados Unidos, la mayoría de tus clientes van a estar en Estados Unidos y crees que tienes grandes probabilidades de ser adquirido por una compañía de Estados Unidos. Por ejemplo para SaaS o marketplaces con clientes en Estados Unidos.

O

Un inversionista de primer nivel te ofrece el dinero y la valuación que necesitas para ser exitoso y te requiere una Delaware C Corp. Puedes estar dispuesto a correr el riesgo de una doble tributación del 21%.

Delaware LLC si:

No estás seguro de que una empresa estadounidense será quién te adquiera. Siempre puedes convertir a un Delaware C Corp de forma rápida, sencilla y económica. Siempre puedes adicionar un holding en Islas Caimán o del Reino Unido además de la LLC de Delaware. Por ejemplo, una fintech o insurtech en mercado latinoamericano. Es probable que estés levantando menos de $500,000.

Cayman Limited Holding además de su LLC de Delaware si:

Aplica un criterio similar a los de una LLC, pero estás recaudando un capital de riesgo significativo o un inversor lo requiere.

Compañía del Reino Unido si:

Te convences a ti mismo de que no quieres una estructura corporativa en Islas Caimán, o un inversionista no quiere las Islas Caimán y está de acuerdo con el Reino Unido. Solo debes usar el Reino Unido cuando un inversionista está dispuesto a invertir ahí; de lo contrario, permanecer como una LLC de Delaware el mayor tiempo posible es probablemente la mejor decisión.

Doble tributación: ¿Por qué la empresa de Brian pagó 100 millones de dólares al gobierno de Estados Unidos cuando no tenía operaciones ni clientes en Estados Unidos?

La respuesta corta: puedes pagar un impuesto doble del 21% incluso si nunca has tenido un cliente u operaciones en Estados Unidos, o incluso si nunca has puesto un pie ahí. Si comienzas como C Corp, «como el Hotel California, puedes registrarte, pero nunca puedes irte».

Cuando una empresa no estadounidense compra una empresa latinoamericana, es muy probable que el comprador esté interesado en tus empresas operativas locales. Probablemente no estarán interesados en tu holding estadounidense. Ellos también tienen sus propias entidades locales o sus propias estructuras no estadounidenses.

Comprarán los activos de tu empresa estadounidense, o comprarán las entidades locales de cada país. En el caso de Brian, compraron las entidades brasileñas. Dado que Delaware C Corp era propietaria de la entidad de Brasil, el dinero regresó a Delaware C Corp y fue una ganancia para C Corp.

Las Delaware C Corps pagan el 21% de impuestos corporativos sobre las ganancias, y luego pueden distribuir las ganancias a través de dividendos o reembolsos de acciones. Los inversores pagarán un impuesto adicional cuando reciban sus beneficios en sus países de origen. La tasa del 21% es la tasa del Impuesto sobre Sociedades de hoy y podría aumentar en el futuro.

Si una empresa estadounidense hubiera comprado la empresa, o estuviera estructurada como holding de las Caimán, este 21% no se pagaría. Para ser claros, no importa qué estructura elijas, no estás evitando impuestos en tu país de origen o en los países en donde operas. Continúas pagando impuestos operando tu negocio en Chile, Colombia, Brasil, México o en cualquier lugar donde estés operando, y los empresarios e inversionistas pagarán sus propios impuestos en sus países de origen donde sean residentes fiscales.

Un ejemplo simplificado de una venta de $100 millones:

| Números en Millones | Delaware | Islas Caimán |

| Salida | $100 | $100 |

| Tasa de impuesto corporativo | 21% | 0% |

| Impuesto corporativo pagado | $21 | $0 |

| Ganancias netas | $79 | $100 |

| Tasa de impuestos para empresarios e inversores | 21% | 21% |

| Impuestos pagados | $17 | $21 |

| Ganancias netas | $62 | $79 |

Hotel California: ¿Por qué las startups latinoamericanas deberían pensarlo dos veces antes de constituirse como Delaware C Corp?

A diferencia de otros tipos de sociedades, si comienzas con una C Corp, es muy difícil reestructurarla. Si deseas cambiar de la Delaware C Corp a otro tipo de sociedad. Estados Unidos te obligará a pagar un impuesto corporativo del 21% sobre las ganancias en papel. Puedes comenzar con otro tipo de sociedad y pasar a una C Corp fácilmente, pero no al revés. Un ejemplo muy simplificado del impuesto de las C Corp al salir de Delaware para reestructurarse:

| Valuación en etapa semilla | $5,000,000 |

| Tasa de Impuesto de Delaware | 21% |

| Impuestos pagados por salida | $1,050,000 |

Ninguna startup quiere pagar 21% de impuestos sobre el papel de la valuación de una inversión realizada. Los inversionistas no quieren que su dinero vaya a parar en pago de impuestos por reestructuraciones corporativas, especialmente en early stage (etapa temprana).

¿Por qué las empresas latinoamericanas utilizan Delaware C Corps y se exponen a la doble imposición?

Es mayormente ignorancia. Si hablas con cualquier VC de Estados Unidos que esté acostumbrado a invertir en empresas estadounidenses, necesitará una Delaware C Corp porque está acostumbrado a invertir en Delaware C Corps para acuerdos de riesgo en Estados Unidos. La gran mayoría de los acuerdos de riesgo en Estados Unidos se realizan con Delaware C Corps. Los inversionistas conocen cómo hacer un tipo de trato.

Los fundadores no conocen otra forma, la mayoría de los abogados locales en Latinoamérica tampoco conocen algo mejor. Los abogados de Estados Unidos, quienes no son expertos en América Latina, tampoco. Este es un caso continuo, seguir las reglas estadounidenses, sin ninguna idea de si esas tienen sentido en Latinoamérica. Ninguno de los VC´s, abogados o fundadores son malos, torpes o tratan de asesorar mal. Incluso, la mayoría de los VC´s, yo mismo incluido, sabíamos sobre esto hasta que empezamos a tener salidas.

Las cosas están empezando a cambiar: Muchos VC´s estadounidenses están invirtiendo en sociedades en Islas Caimán y Reino Unido

Los inversionistas estadounidenses se están sumando a las estructuras de holding de las Islas Caimán. Algunos también están dispuestos a usar las sociedades de Reino Unido. Hace algunas generaciones, YCombinator comenzó a permitir que las empresas usaran sociedades de Islas Caimán.

Nosotros invertimos en sociedades de Estados Unidos, Islas Caimán, Singapur y de Canadá.

https://www.ycombinator.com/deal/

Muchas de las startups latinoamericanas top se han constituido en Islas Caimán, y una minoría, están en Reino Unido. Algunas otras, aún son C Corps. La mayoría de los VC´s estadounidenses de primer nivel, han invertido en sociedades de las Islas Caimán.

Las Delaware LLC´s (Sociedades de responsabilidad Limitada de Delaware) pueden ser una buena alternativa para las startups latinoamericanas pre-semilla y semilla.

Probablemente has escuchado que los VC´s no invierten en LLCs (Limited Liability Companies). Esto generalmente es verdad. Pero los fundadores en América Latina de startups en etapa temprana pueden preservar la opción de hacer el cambio de la LLC a una C Corp, o agregar una entidad en Islas Caimán o Reino Unido en el futuro, pero no pueden cambiar de una C Corp a otra sin pagar multas significativas. Puedes leer más sobre ¿Por qué las LLCs podrían ser buenas al inicio?

¿Por qué constituirse en Reino Unido puede ser un buen respaldo para algunas compañías (especialmente mexicanas)?

Las empresas de Reino Unido tienen muchos beneficios de los que ofrecen las sociedades en Islas Caimán y muchos de los VC´s más importantes han invertido en holdings en Reino Unido, de empresas de Reino Unido, Europa y América Látina.

Reino Unido es más complejo y menos común que Islas Caimán pero puede haber casos de uso para ellas, en especial para aquellos founders mexicanos que estén preocupados por el escrutinio que conllevan las empresas constituidas en Islas Caimán. Hay otro caso de uso para las sociedades de Reino Unido, para aquellas startups con corporativos o VC´s Corporativos, como accionistas en sus empresas, regularmente estos tienen ciertas restricciones sobre invertir en Islas Caimán. En general, es probable que este temor sea exagerado, pero para ello las sociedades en Reino Unido pueden ser una buena opción, si es necesario.

Las desventajas de las empresas del Reino Unido en comparación con las de Islas Caimán:

- Son menos comunes que las de Islas Caimán, lo que incomoda a algunos VC´s.

- Sus listas de accionistas son parte de los registros públicos, en Islas Cayman son privadas.

- Debes pagar alrededor de $2,000 dólares para presentar la contabilidad cada año. En Islas Caimán no.

- Hay un impuesto del 0,5% sobre las transferencias de acciones, en Islas Caimán no.

- Las recompras de acciones corporativas son más complejas, en Islas Caimán son más fáciles.

Evitando la temida “congelación”

Si comienzas con una C Corp y se da cuenta de que es poco probable que una empresa estadounidense lo compre, puede intentar reestructurar su empresa mediante lo que se denomina Freeze. Esto crea una estructura paralela con, por lo general, una sociedad de las Islas Caimán junto con la C Corp e intenta limitar los ingresos que están sujetos al impuesto de sociedades de Estados Unidos. Estas “congelaciones” son extremadamente complejas y costosas, pueden costar más de $250,000 para su estructuración, y más de $1,000,000 para el análisis en caso de una salida. Puedes encontrar una descripción general de los “congelamientos” para las startups de América Latina aquí.

Impuestos indirectos sobre las salidas

A pesar de que las startups se constituyan como una C Corp, en Islas Caimán o en Reino Unido, si tienen subsidiarias locales, es probable que tengan que pagar un impuesto indirecto sobre la venta cuando se adquiera el holding.

Estos impuestos indirectos pueden ser una sorpresa para muchos inversionistas que no sean de latinoamerica y, si se manejan correctamente, generalmente no aumentan la obligación tributaria general, solo cambian la distribución de los pagos de impuestos en las múltiples jurisdicciones donde operaba la empresa. Si se hace incorrectamente, los impuestos indirectos sobre la salida pueden causar problemas, tanto a los fundadores como a los inversionistas. Puedes leer más a detalle sobre los impuestos indirectos en las salidas en Latinoamérica aquí. Asegúrate de revisar cómo los SAFEs y las Notas Convertibles pueden generar impuestos adicionales en las salidas en América Látina.

Encontrar buenos abogados

Muchos abogados locales conocen las leyes de su país y hacen un gran trabajo en ello. La mayoría de ellos no tiene experiencia en capital de riesgo más allá de sus fronteras, incluso si están altamente calificados a nivel local. Muchos buenos abogados estadounidenses conocen bien VC en Estados Unidos, pero no tienen experiencia en América Latina. Es probable que haya muchos buenos abogados que conozcan Latinoamérica y los Estados Unidos y no estén comprendidos dentro de esta lista. A continuación, presentamos algunos con los que hemos tenido acuerdos y con los que hemos trabajado:

Firmas de Silicon Valley con experiencia en Latinoamérica:

Hemos trabajado con ambos y hacen un excelente trabajo. Pueden ser más costosos y selectivos con sus clientes. Son adecuados, en especial, si estás levantando un millón de dólares o más, o bien, estás trabajando con uno de los fondos más importantes. No te sientas mal si no aceptan trabajar con ustedes por estar en una etapa muy temprana.

Firmas de Miami con experiencia en Latinoamérica:

- PAG – Juan Pablo Capello and Liz Flores han abordado estos temas en sus columnas en LatAm List y en el podcast Aquí y Ahora.

- Next Legal

Nosotros trabajamos con ambos y hacen un excelente trabajo. Pag y Next Legal son buenas opciones para startups, especialmente aquellas que están levantando en etapa pre semilla y semilla, y están cambiando de sociedades en América Latina a Estados Unidos o Islas Caimán. Serán menos costosos, y al mismo tiempo, brindarán un buen trabajo y de calidad.

Firmas de Reino Unido con experiencia en Latinoamérica:

Taylor Wessing – Ha trabajado con empresas latinoamericanas que han levantado de VC´s de relevancia mundial.

Ésta no es una lista exhaustiva. Hay más empresas que hacen un gran trabajo. Si eres un emprendedor con una empresa para recomendar o una empresa que ha trabajado con muchos fundadores de América Latina, no dudes en escribirme para incluirte en la lista.

Conclusión

Escribí esta guía basada en mi experiencia como inversionista. Éste no es un consejo legal. No es un consejo fiscal. Por favor no lo sigas sin consultar un buen abogado y un buen contador. El caso de cada startup y sus fundadores es diferente, cada uno tiene sus propios desafíos y puede necesitar diferentes estructuras que se puedan adecuar a su situación. Esto fue escrito en enero del 2021, y tanto las regulaciones como los VC´s pueden tener cambios en el futuro. Si tienes algún comentario, pregunta, algo que agregar o cualquier cosa que tenga mal, puedes escribirme por email, vía Magma Partners, o escribirme por Twitter y actualizaré esta publicación.

This post is also available in: English (Inglés)

1 comment

Muy bueno el articulo Nathan. Llega en un buen momento para nuestro StartUp.

Saludos desde Argentina

Comments are closed.